티스토리 뷰

목차

Q1. 주식을 살 경우 현물 포지션의 위험을 회피하는 전략은 어떤 것이 있나요?

주식을 사서 생긴 현물포지션의 위험은 선물 외에 옵션으로도 헤지 하는 방법이 있어요. 이들 헤지 효과의 차이점을 보죠. 선물을 이용하는 헤지의 경우 헤지 이후 현물에서 이익이 발생하더라도 선물이 상쇄해버리므로 추가 수익을 기대할 수는 없어요. 반면 옵션을 이용하는 헤지의 경우 헤지의 목적을 달성하면서도 추가 수익까지 기대하는 효과를 얻을 수 있는 이점이 있어요.

Q2. 보유주식의 주가하락으로 부터 보호하기 위해 옵션을 어떻게 사용하나요?

콜옵션 매도를 이용하는 '보호적 콜(Covered Call)'과 풋옵션 매수를 이용하는 '방어적 풋(Protective Put)'이 있어요. 이들 옵션을 이용한 헤지전략은 코스피 200과 동일한 움직임을 갖는 현물 주식 포트폴리오를 보유한 외국인과 기관투자가들이 주로 사용하는 전략입니다.

Q3. 보호적 콜 거래는 언제 사용하나요?

보호적 콜은 주식을 보유한 상태에서 콜옵션을 매도하는 것을 말하는데요. 코스피 200과 움직임을 같이하는 주식 포트폴리오를 보유한 투자자가 장세의 하락이나 횡보가 예상될 때 수익률을 높이기 위해 사용하는 전략입니다. 현물 주식과 콜옵션의 조합으로 만들어진 합성포지션은 풋옵션 매도와 비슷한 손익구조를 가지게 되지요.

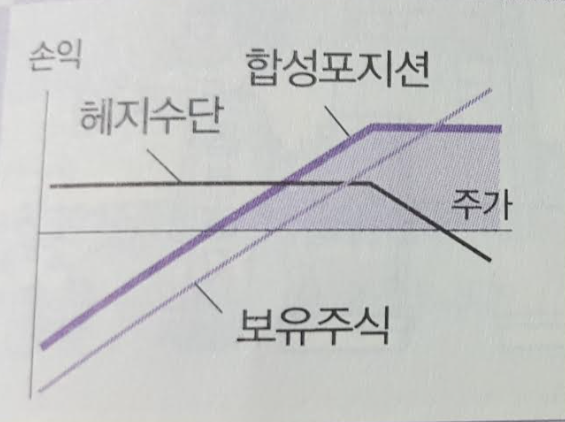

아래의 그림에서 X축은 주가, Y축은 손익을 나타냅니다. (C)는 기초자산(주식)을 보유하면서 콜옵션매도를 할 경우 합성포지션이 되는 커버드콜의 손익구조를 보여주고 있어요.

1. 기초자산(주식)이 하락할 경우

콜옵션을 매도한 후에 주식의 가격이 콜옵션의 행사가격 이하로 떨어지면 현물 주식만을 보유한 경우의 손실이 콜옵션 매도로 발생하는 프리미엄 이익만큼 보충됩니다. 하지만 콜옵션을 매도하여 얻은 이익은 일정 금액으로 고정되어 있으므로 하락폭이 클 때는 적절한 헤지 수단이 되지 못해요.

2. 기초자산(주식)이 횡보할 경우

현물 주식만을 보유한 경우보다 콜옵션 매도로 발생하는 프리미엄만큼 이익이 증가합니다.

3. 기초자산(주식)이 상승할 경우

예상과 달리 주식의 가격이 크게 상승할 경우에는 현물주식만을 보유한 경우보다 이익이 감소합니다. 주식의 가격이 상승하게 되면 주식에서는 이익이 발생하지만 헤지를 위해 매도한 콜옵션에서 손실이 발생하므로 손익이 서로 상쇄되어 버리지요. 그래서 주식의 가격이 콜옵션의 행사 가격을 넘어 아무리 오르더라도 전체 수익은 일정 금액 이상 오르지 않고 일정 수준으로 한정됩니다.

아래 그림은 위의 그림에서 (C) 커버드 콜의 손익구조를 더 크게 보여 주고 있어요.

Q4. 방어적 풋거래는 언제 사용하나요?

방어적 풋은 주식을 보유한 상태에서 풋옵션을 매수하는 것을 말하는데요. 코스피200과 움직임을 같이하는 주식 포트폴리오를 보유한 투자자가 장세의 폭락이 예상될 때 손실을 일정 금액으로 한정하기 위해 사용하는 전략입니다. 현물 주식과 풋옵션의 조합으로 만들어진 합성포지션은 콜옵션 매수와 비슷한 손익구조를 가지게 되지요.

이것은 '포트폴리오 보험'의 대표적인 방법인데요. 프리미엄이라는 보험료를 지불하는 대신에 주가 폭락시에는 손실을 일정 수준으로 고정시킬 수 있어요. 이 전략은 헤지 효과와 함께 시장이 크게 상승할 때는 현물에서 발생하는 수익을 취할 수 있는 장점이 있습니다.

1. 기초자산(주식)이 하락할 경우

헤지를 하기 위해 풋옵션을 매수하면 프리미엄을 지불하게 되므로 프리미엄만큼의 지출이 발생합니다. 그러나 주식의 가격이 풋옵션의 행사가격행사 가격 이하로 떨어지면 주식에서 발생하는 손실은 풋옵션 매수로 발생하는 이익으로 상쇄됩니다. 그래서 주식 가격이 풋옵션의 행사 가격 아래로 폭락을 하더라도 손실은 일정 금액으로 한정됩니다. 따라서 주가 폭락이 예상될 때는 보호적 콜보다 방어적 풋이 효과적인 전략입니다.

2. 기초자산(주식)이 횡보할 경우

현물 주식만을 보유한 경우보다 풋옵션 매수로 지불한 프리미엄만큼 손실이 발생합니다.

3. 기초자산(주식)이 상승할 경우

예상과 달리 주식의 가격이 크게 상승할 경우에는 주식에서 발생하는 상승폭만큼의 이익을 취할 수 있어요. 그래서 방어적 풋은 현물의 손실은 일정 한도로 고정하고 수익은 최대한 얻으려고 할 때 유용한 전략입니다. 다만 현물주식만을 보유한 경우보다는 지불한 프리미엄만큼 수익은 감소합니다.

참고문헌

김종선 김종오(2014), 금융시장의 이해, 학현사

박강우· 김종오· 이우백 (2016), 금융시장과 금융투자의 이해, 생능

최규찬(2006), 선물옵션 투자자가 가장 알고 싶은 101가지, 국일증권경제연구소

'투자 > 선물옵션' 카테고리의 다른 글

| 옵션 양매도의 진입시기 (0) | 2021.02.16 |

|---|---|

| 옵션 양매수의 진입 시기 (2) | 2021.02.11 |

| 옵션의 단순 전략(네이키드 옵션 전략): 콜옵션매수 콜옵션매도 풋옵션매수 풋옵션매도 (0) | 2021.02.05 |

| 옵션을 이용한 투자 전략 (6) | 2021.02.04 |

| 선물 헤지 거래로 주식 위험을 줄이는 법 (0) | 2021.02.03 |